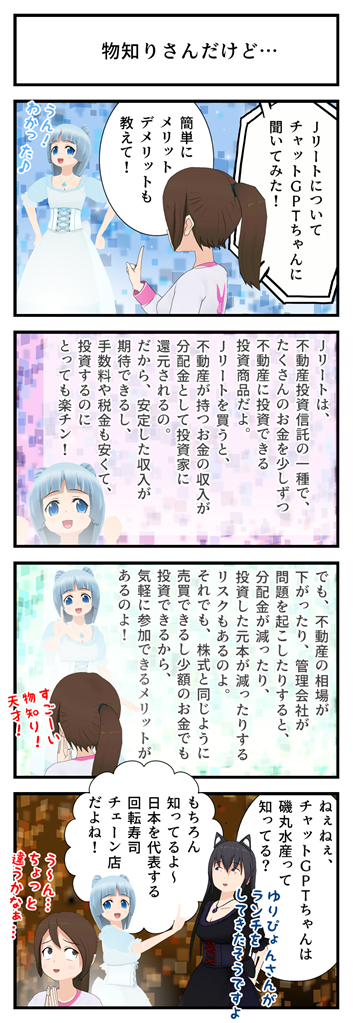

高配当投資にはJリートも選択肢

高配当株を物色していますが業績や減配のリスクを考えると高配当だからと飛びつくのも難しく次に何を買おうか悩んでいたところ、Jリートの存在を教えていただきました。

IPOでたまにJリートの上場がありますが、初値があまり期待できないので申込したこともなく、上場後も買いたい気分になったことはなかったのですが・・

調べてみると配当すごく良いんですよね。

一般の株式と同じように取引できる割には個別株ほど価格の変動もないようで、減配のリスクも低めとのこと。

高配当投資を目指すならJリートも選択肢に入れるべきだと思いました。

種類が多くていまだに何を買っていいのかよくわかりませんが、とりあえずJリートがなんなのかということと、メリットデメリットをおさらいしようかと思いチャットGPTちゃんと勉強中です。

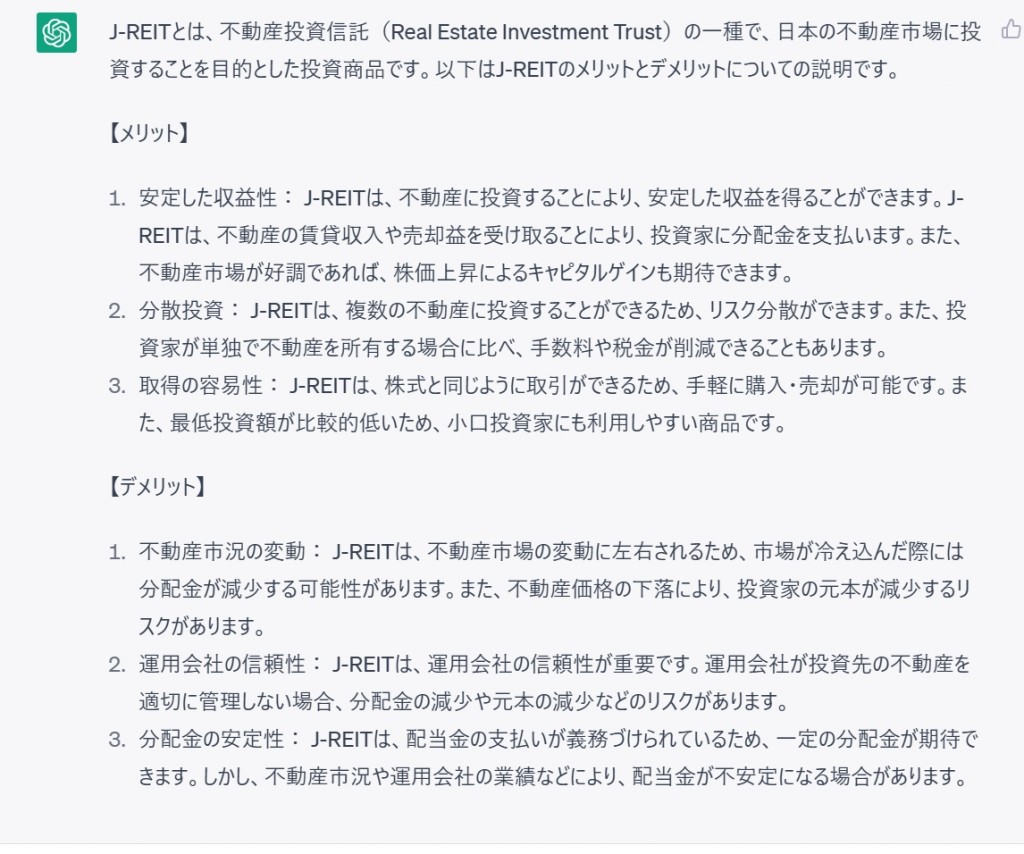

Jリートについてとメリットデメリットを教えて?と聞いたところ回答はこちら。

とても分かりやすいです!

この説明あってるかは定かではありませんが、たぶん大丈夫?

Jリートは複数の不動産に投資するため、一つの不動産の価格変動や空室率の変化によって受けるリスクが分散されるので個別株よりはリスクが低いそうです。

今後金利が騰がるとマンション価格が下がったりと不動産にはリスクがあるのではないかと思っていましたが、Jリートはマンションだけではなくオフィスビルや商業施設も入っているのでその点もリスク分散には良いかと。

今日ちょうどニュースで韓国で金利が上がったためにマンション価格が下がり、不動産投資目的でマンションを買ったのに価値が下がってがっかりというニュースをやっていました。

やっぱり不動産は怖い・・と思いましたが、リートならこういうリスクも最小限に抑えられるんじゃないかと思いました。

市場ですぐ売買できるのも良いですし、株と同じ感覚で売買すればいいだけなので新たに何か始めるというハードルも低いですし、近々なにかJリート一つ買ってみようかと思っています。

高配当のものが多いですが、それでも幅は結構あるのでできるだけ4%台後半から5%以上の物が欲しいと思っています。

今から買うには6月決算月のリートを狙うのが良さそうと思いマリモリートに興味を持ってチャットGPTに先日どんな会社か聞いてみたら間違った情報を提供されたので、個別にどういうリートか調べるには自力でやるしかなさそうです。

今日の結果

確定損益 なし

現在の含み益 +377,588円(前日比+34,256円)

総資産前年末比 +289,778円

日経平均 28,082.70円(前日比+159.33円)

日経平均は28,000円台を回復し、持株の含み益も少しづつ回復しています。

1か月前に70万円近くまで増えていたことを考えるとまだまだなのですが、持株含み益年初来高値を更新するには銀行株が完全に戻らないと厳しそうです。

6月の高配当株(だと思う)ツバキ・ナカシマを少し前に買ってみたのですが、含み益になりました。

業績回復気味で増配で1000円以下の利回り5%超の銘柄だったので買ってみましたが、以前の業績が悪すぎてちょっと早まったかなと思っていたところ含み益になったのでほっとしています。

持ってて大丈夫かな・・。

売ってJリート買った方がよさげかもですね・・。

★いつも見てくださってありがとうございます!

応援のぽちっをしていただけたら嬉しいです♪

3471三井不動産リート 配当3.61%

3481三菱不動産リート 配当3.98%

8801三井不動産株式 配当2.42%

8802三菱地所株式 配当2.37%

これらのチャート比較

https://finance.yahoo.co.jp/quote/8801.T/chart?frm=mnthly&trm=10y&compare=3471.T%2C8802.T%2C3481.T

意外とリートのほうが株式より値動きは大きい。

そしてリートの手数料は2種類あるから注意必要1,株式と同じ売買手数料、2,期間により手数料

(普通の投信と同じくノーロードとロード)

場合によっては中途で他の同じ系列のリートに合併され上場廃止することもあります。(既存の物件は減損するのに利益の蓄積は少ないから組み替えは?、選ぶなら新しい物件を組み込んだリート)

https://www.jpx.co.jp/equities/products/reits/delisting/index.html

言うなれば、アメリカ企業は利益の蓄積をあまり行わず株主還元の結果逆風では簡単に行き詰まる、日本企業は還元は後ろ向きだが利益の蓄積が大きいから簡単には潰れない。(最近の日本企業も圧力で還元強化してますがまだまだ)

結局は一長一短です。

Jリートは個別株よりは減配リスクが低いとのことですが、値幅は結構あるんですね。

配当が維持されれば株価のアップダウンはそれほど気にはなりませんが、減配があるときついかもですね・・。

ただ高配当の不動産株を買うくらいなら高配当のJリートの方が分散投資になるのでいいのかな?と思いました。

手数料に関しては2種類あるのは知りませんでし!

個別株と手数料は同じだと思っていたので調べてみます。

REITの選択肢として以下があります。

①スポンサーが大手か中小か。一概には言えませんが大手の方が利回りが低いです。

②投資対象はどこか。住宅、商業施設、ホテルなど。総合は全部です。

③投資地域はどこか。首都圏か地方か全国かなど。

マリモの場合、中小、総合、地方となります。私もマリモは持っています。

REITも株と同じように権利日に向かって上がっていくのは同じですが、公募増資のタイミングで購入する手もあります。株と同じように下がりますが、株と違うのは増資で得た資金が新たな物件取得に使われる為、単純な希薄化となりません。それに物件が増えればリスク分散にも繋がります。

ツバキはお勧め出来ません。四季報を見て下さい。業績も配当もまったく安定していません。少なくとも長期投資には向きません。

分配金に結構差があるのでなんでだろうと思っていましたが、利回り低いのは大手なわけですね。

分配金一位のいちごなんちゃらは危ないでしょうか?

今買おうかと思っている第一候補はマリモちゃんです。

ツバキはリートを検討する前に買ってしまった株なので、リートに乗り換えようと思っているところです。

6月権利の高配当株が何か欲しくて、JTは持ってるしSUMUCOはちょっと高いしと考えていたらツバキさんを見つけてしまいました。

権利取りしないで売ろうと思っています。

リートは公募増資があれば狙ってみたいと思います!

大手だから安心して買われているため、利回りが下がったということです。債券みたいに信用で配当金が変わる訳ではないですよ。ただし、住宅、物流など同セクターでの比較になります。事務所主体型が高利回りなのはテレワークなどオフィス需要にリスクがあるため買われていないのかもしれません。

いちごは物件売却による特別分配金が発生したため、利回りが高いのです。来期は大幅減配です。ある期だけ極端に分配金が多い場合はこれに注意しましょう。

参考までにマリモは私の買値だと利回り7.47%で、所有REITの中では1番の利回りです。以下、エスコンジャパン、ケネディクス商業リートと続きます。

いちごの利回りの謎が解けました!ありがとうございます(⁎ᴗ͈ˬᴗ͈⁎)

今のところマリモが一番良さそうと思い検討しています。

いろいろ私生活でトラブルが起きてゆっくり株を見たり調べたりできていないのですが、6月権利までにマリモちゃんを買えたらいいなと思っています。

配当目的ならいつ買ってもよさげな気はしますがなんかまた暴落来そうな気がして様子を見ちゃってます。

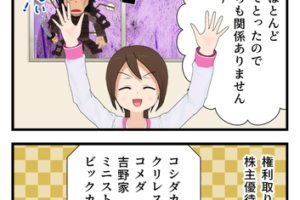

Jリートって北朝鮮からテポドン飛んでくる詐欺する煩いやつですよね?笑

しばらく悩んでわかりました!それは・・

Jアラートですね!!!!

北海道に爆撃報道は驚きました。爆風に備えてくださいみたいなことを言っていたような・・。

現地の方は生きた心地がしなかったと思います。