銀行株そろそろ許して・・

米国の地銀ショックがそろそろ落ち着きそうなところだったのに・・

非常に悪いタイミングで起きた今回のクレディ・スイスの破綻懸念・・。

救済は入るようなので破綻はなさそうですが(たぶん)なぜこのタイミングでこんな嫌なニュースが立て続けに入ってくるのやら・・。

しかもどちらも銀行・・

日本は銀行株が絶好調で爆上げしていたところだったのにいろんな意味で最悪のタイミングでした。

まるで売られるために騰がっていたような感じ・・。

今日は朝方三井住友はストップ安気配?ってくらいの気配値になっていたので青ざめるを通り越してちょっと笑ってしまいました。

思わずストップ安でみずほに買いを入れてみましたが、さすがにそこまでは下がらず、なんだこの程度か!良かった♪と思うくらいでしたが・・

銀行株2社だけでもここ数日ですっごい含み益減りました。

もうそろそろ許してほしい・・。

なのにまだ先物下がってるし・・まだダメなんですかね?

今日は少し株価も戻る雰囲気があったのに、少し戻してさらに突き落としての繰り返しほんと嫌・・。

このペースでいくと来週は含み損生活戻りそうなのですが、まさかこんなに早く含み損生活が見えてくるとは予想外でした。

なんで含み益ってこんなにはかないんだろう・・。

まぁまだわかりませんが、今年は安泰だと思っていたのに・・

めったに起こらない大きな銀行の破綻とか経営懸念とか・・

こういうタイミングで起きるのって株の神様は残酷!!

今日の結果

確定損益 なし

現在の含み益 +233,214円(前日比-92,879円)

総資産前年末比 +93,893円

日経平均 27,010.61円(前日比-218.87円)

日経平均は218円安

あれ?

思ったほど下げてない??

のですが・・

持ち株はほぼ全面安ですし、バリュー株の下げはやっぱりきついです。

昨日現物保有を決めて買ったGMOがわずかにプラスだったことには救われましたがあとは全滅かな・・。

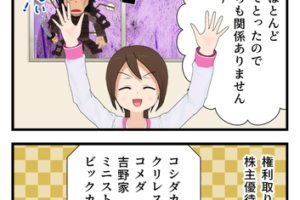

今月の権利落ち・・すっごい不安です。

三井住友の下げが特別激しいのですが、三井住友に関してはもともと売るつもりがなかったので、含み益が減ろうが減配がなければあまり関係ないんですよね。

そう思うと少し気は楽ですが、売りたいと思っていた鉄鋼株やINPEXなんかも大下げなのが悲しい・・。

この暴落騒ぎでモゲジの存在をすっかり忘れていましたが、もう優待取ればいいやと若干諦めムードです。

欲しいと思っている半導体株は全然下がらない!

ヤーマンが3桁になっていることに驚きました。

こちらは継続保有の優待をもらうために1株だけ保有。

やはり優待目的だけで現物で買うのは恐ろしい・・。

ヤーマンは少し早いですがクロス済みです。

だいぶ高値でクロスしてますが、クロスなので良かった・・。

★いつも見てくださってありがとうございます!

応援のぽちっをしていただけたら嬉しいです♪

金利が上昇すれば債券価格は下落します、ただ償還まで保有してたら元本と金利は保証です。

ただ、欧米は昨年から金融機関は株式も債券も運用は低調だったから信用不安が、で預金の引き出し=再建を赤字で売却し対応で含みが確定損に習い悪循環

特にシリコンバレーは預金の大半が個人でなく新興企業だから預金保護(25万ドル)を遥かに超えるから、目論見から引き出しが加速してドボ~~ン

しかし、金利引き上げしたら債券の含み損が拡大は誰でも判ってたはず、だからりそなは前期にアメリカ国債を損切りし確定損失だし下方修正してます。(意外と金融機関の運用者は高給取りなのにうぬぬです)

特に商品の性格上長期の債権に投資する傾向が強い保険や貸し出しできないゆうちょや貸し出しが弱い農協等組合はは、銀行よりも被害は甚大だと思われます。

ただあくまでも取り付け騒ぎがなければ、大丈夫だと重いからメガバンク>大手地銀>中小禁輸機関で格付けがよくと規模の大きいところに預金が集まりそうです。

ヨーロッパではUBS、アメリカではJPモルガンの預金残高が増えてるそうです。

債権の償還まで持ってれば元本保証と金利保証を知らなかったもので・・

今回すごく勉強になりました。

金利が高いところで買えれば多少為替に変動があっても通貨はそのまま持ってればいいですし株価より損失のリスクは少ないんじゃないかと思いました。

ただ、大量に外国債権を買ってしまうと為替リスクはやっぱり大きくなりますから、日本株中心の取引は変わらないと思います。

それにしてもせっかく銀行株絶好調で気分よくしていたところに、まさかの海外で銀行が破綻したり経営不振に陥ったり・・。

なんの嫌がらせかと思いましたよ・・。

おかげさまで円高!

でも円高になるならもっと円高になってくれないと(笑)

そろそろいろいろと留学準備が始まって支払いとかもあるので、今のままだとやっぱりまだ円安だなと感じます。

個人的、あくまでも個人的な見解は今後は円高が加速しそうな気がします。

私の周りの投資家も5~6年以上前から日本からアメリカに投資してたのを引き上げて、日本に回帰させてます。

外国への投資は当然為替リスクと商品価格と変動と2つのリスクが存在します。

アベノミクスで国と日銀は異次元緩和(円安要因)、当然通貨が安くなるのなら日本からお金を早めに借りて外国に投資する、ただ日銀やGPIFは日本の株式を購入し円安の為に外貨を購入し円を売る。

まるで政策的な固定化した動き(円高誘導したプラザ合意に似た誘導、ただ当時とは真逆の誘導だから日本から資金流出、結果日本は空洞化)、その巻き戻し(円高、日本への投資回帰=ただ当時と違って日本は少子高齢化人口減少国家だから投資の内容は当時とは違うと思います)

そして金融、リスクを恐れ何もしなかっら日本の今夕機関は収益性の劣ってたが財務は健全(金融だけでなく上場企業の大半が収益性が低いが財務は健全で割安)

そして金融政策も欧米は金利上昇だが引き上げが急で大きかった分、逆イールド(短期国債の金利の上昇>中長期金利の上昇)が発生した結果、銀行の利ザヤが金利上奏したのに低下(銀行は短期金利で借りて中長期金利で運用だから、短期金利>中長期金利=逆ザヤ)した。(日本ならYCCで対応できるが欧米は市場に任せる)

アメリカの従来の独り勝ちの構造を維持するなら、バリューからグロース、通貨高、好景気の維持だろうけど10年以上上昇し続けた結果世界の株式時価総額の6割以上がアメリカ市場、通貨も中国にアラブ諸国等資源国の多くが接近しだした今は微妙(資源等の決済の多くがドルだったのが、今後他国通貨のウエートが増えそう=ドルの価値下落)、そうなれば貿易経常収支の大きな赤字が前面に出てきてアメリカ経済も?

正直、アメリカの金利はもうピークを付けたから今後は横横から下落の見込み(=債券価格は上昇)、そうなれば超低金利の見直し期待で円は買われる。

今からは外国への投資(資本流出)から日本への投資(資本流入)のターンに来てると思います。

多分、グローバル企業の経営陣はそれを考えて「日本人従業員への賃上げ」だと予想してます。

最終判断は自己責任でお願いいたします、そして承認入りません。

次のFRBの利上げが0.25か見送りかでまた為替が大きく動きそうな気がするので今は様子見していますが、米国とヨーロッパがほぼ同時に金融危機ネタで混乱してますからこの流れは円高ですよね・・。

日本の銀行は今のところ安泰でしょうか?

ただ、日銀が利上げしづらくなったのではないかと思うと今後日銀がどうやって金融緩和を縮小していくのかが気になります・・。

追記です!

購入してないんですよ~(泣)すごいで爆上げですね!!(笑)

おめでとうございますヽ(^o^)丿